【緊急特集】奨学金のプロが伝える「最新の奨学金の仕組み・ポイント・注意点」(後編)

⏱この記事は約11分で読めます

この記事は連載特集です。前回の記事はこちら

奨学金のプロが伝える「激変する進学事情」

【緊急特集】奨学金のプロが伝える「最新の奨学金の仕組み・ポイント・注意点」(前編)

今回は、奨学金の利用にあたっての具体的なポイントと注意点を7つのステップにわけてわかりやすく解説していきます。

1.基本的な仕組みを理解する

2.日本学生支援機構の貸与型奨学金の内容

3.日本学生支援機構奨学金の申込み方法

4.奨学金のポイントと注意点

5.合格発表後の納付金対策 ~教育ローンを理解する~

6.奨学金の返済と滞納時のリスクを理解する

7.給付型奨学金がはじまる ~高等教育の修学支援新制度とは?~

1.奨学金の基本的な仕組み

前回の記事でもふれましたが、奨学金は「公的な奨学金」と「民間の奨学金」にわかれます。さらに、「貸与型」と「給付型」にわかれます。

貸与型は卒業後から返済が必要です。それに対して給付型は返済が不要、つまり貰える奨学金です。2020年4月から、低所得世帯を対象にした給付型奨学金が本格的にはじまりましたが、基本的には国の奨学金は貸与型が中心だとイメージしてください。

給付型奨学金には、現金が直接支給されるものと、本来の学費から減額される「減免型」もあります。そのほか、医療・保育・福祉系の学校でよく見られますが、在学中に学資を貸し付け、卒業後に一定期間勤務することで返済が免除される「お礼奉公型」の制度もあります。

貸与型奨学金には「無利子」と「有利子」の奨学金があります。

後に詳述する日本学生支援機構の奨学金では、有利子奨学金の利用者のほうが多くなっています。

奨学金の契約者は、学生本人であるお子さん自身です。つまり、貸与型の奨学金は実質的に学生が背負う学生ローンです。ローンである以上、メリットだけでなくリスクも存在するので、その仕組みとポイント、注意点を親子で正しく理解しておくことが大切です。

2.日本学生支援機構の貸与型奨学金

日本学生支援機構(以下、機構)には「貸与型」と「給付型」の奨学金があります。給付型奨学金は「高等教育の修学支援新制度」として今年度から始まった新しい制度で、これについては最後に解説いたします。

まずは、日本最大規模の機構の貸与型奨学金について見てみます。

機構の貸与型奨学金には「無利子」と「有利子」の2種類があります。

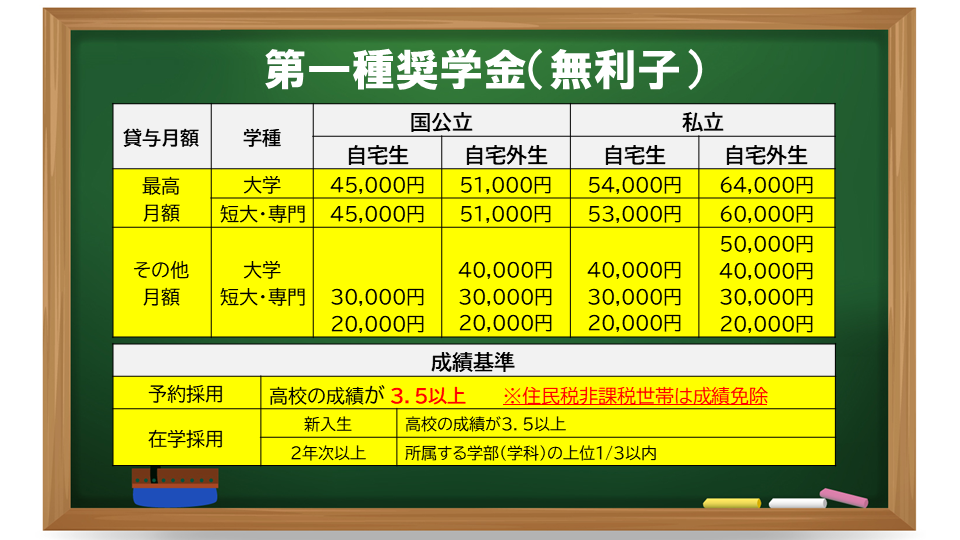

無利子を「第一種奨学金」、有利子を「第二種奨学金」と呼び、この2つは進学後に毎月一定額が振込まれます。

もう1つ「入学時特別増額貸与奨学金」がありますが、これは入学初年度に一度だけ借りられる有利子の一時金です。

では、順番に内容を解説していきます。

第一種奨学金は、進学する学校の種別や通学環境により上限の貸与月額が決められています。また、採用にあたっては高校の成績3.5以上などと明確に基準が設けられています。しかし、住民税非課税世帯には成績基準は適用されず、優先的に採用されることになっています。

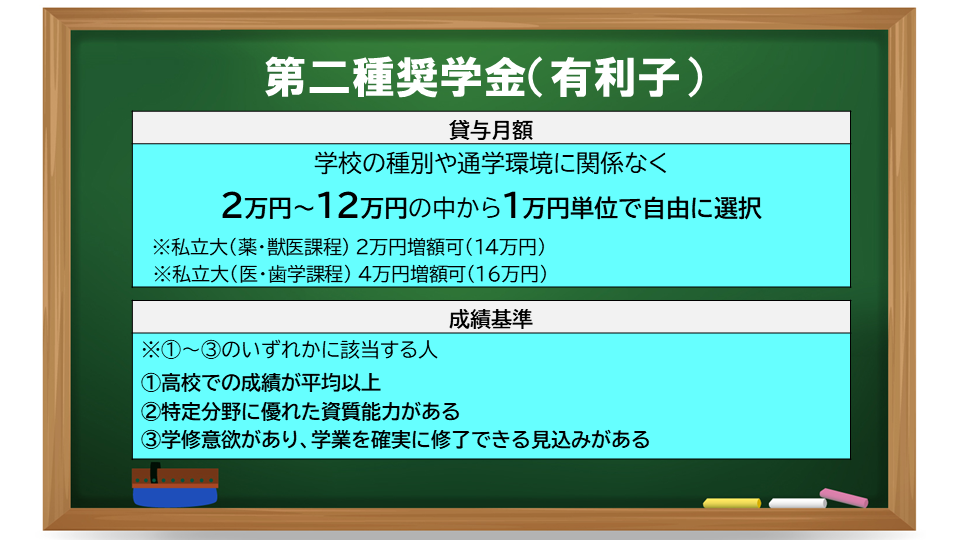

第二種奨学金は、学校の種別や通学環境に関係なく月額2万円~12万円のなかから1万円単位で自由に金額を選択できます。また、学費が高額な私立大の薬学部や獣医学部などに進学した場合は12万円に加えて増額貸与が受けられます。

第二種奨学金のポイントは成績基準です。一見、成績基準が設けられているように見えますが、実質的に第二種奨学金には成績基準はなく、収入基準だけで判断されます。

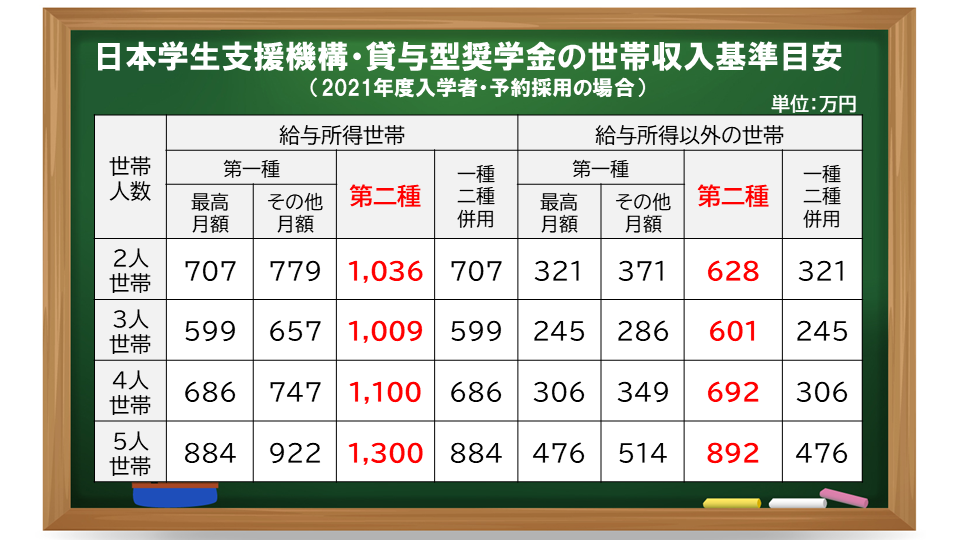

では、参考に第二種奨学金の収入基準を見てみましょう。

これは世帯年収ですので、共働きの場合は夫婦の収入が合算されます。ただし、年金受給中の祖父母や社会人の子どもと同居していたとしても、それらは収入にカウントされません。原則、子どもの両親の収入のみで審査されると理解して頂いて結構です。

ご覧いただくと、第一種に比べて第二種のほうが高く設定されていることがわかります。また、仮に収入を超えていたとしても、後に解説する「在学採用」での申請ならば、子どもの学費自体も控除され収入基準のハードルが下がるという点も押さえておくといいでしょう。

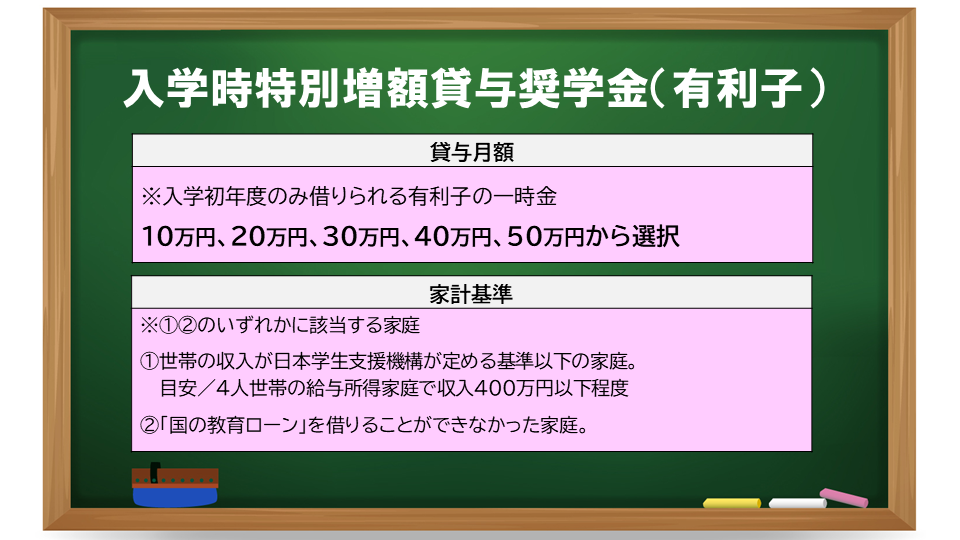

次に、入学時特別増額貸与奨学金の内容を見てみます。

10万円~50万円のなかから、入学初年度に一度だけ借りられる有利子の一時金です。注意が必要なのは名称が「入学時」となっていますが、実際に振り込まれるのは「入学後」という点です。これは、第一種、第二種奨学金も同様で、奨学金の支給開始は進学後であることをくれぐれも理解していてください。

3.日本学生支援機構奨学金の申込み方法

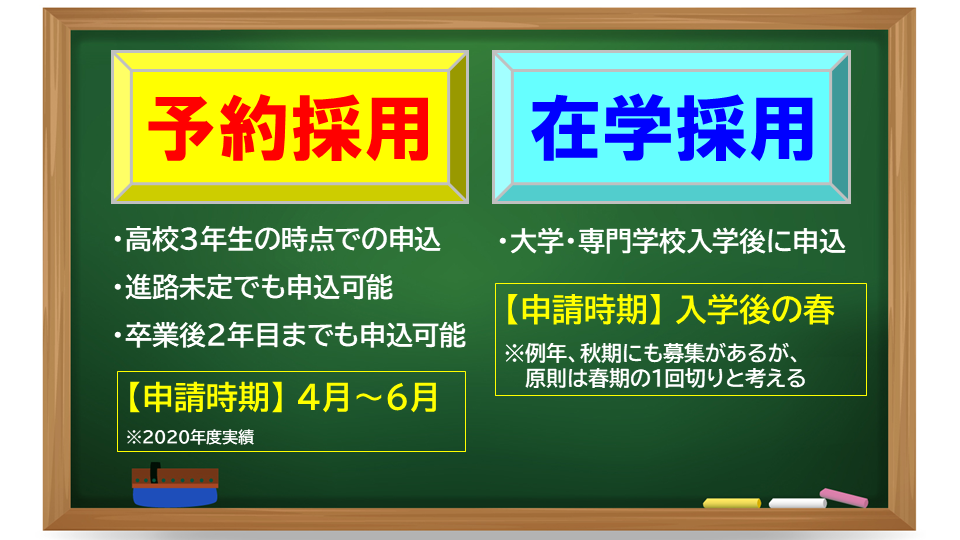

機構の奨学金を申請するには、高校3年生の1学期に申し込む「予約採用」と大学等入学後に申し込む「在学採用」の2つの方法があります。

予約採用は、進路が決まっていなくても申請できます。また、既卒2年以内であれば、卒業した高校を通して申請できます。2020年度ででは、コロナ禍による休校措置が取られたため、7月に臨時募集の機会が設けられましたが、基本は4月~6月にかけて実施されました。

在学採用は、入学直後の春期に進学した大学や専門学校で実施されると理解してください。例年、秋期にも募集がある状況が続いていますが、原則は春期の1回だけと考えておいたほうがいいです。

コロナの影響で、これから家計状況が悪化する家庭が出てくることが予想されます。今年の予約採用に申し込んでいなかった方が奨学金を必要とする状況になったとしたら、進学後に学内で開催される在学採用の説明会に必ず参加してください。

4.奨学金のポイントと注意点

~有利子奨学金の実際の利率を理解する~

機構の有利子奨学金の利息の上限利率は3%以内と定められています。

しかし、実際の利率は上限よりもかなり低く、2020年3月貸与終了者の利率を見ると利率固定方式(0.070%)、利率見直し方式(0.002%)です。

しかも、一般のローンとは異なり、機構の有利子奨学金は在学中に利息が発生しません。したがって、“有利子という言葉に過剰に拒否感を持つ”のではなく、必要額から逆算して有利子奨学金も含めて冷静に貸与額を考えてほしいと思います。

~入学時納付金に奨学金を充てられない~

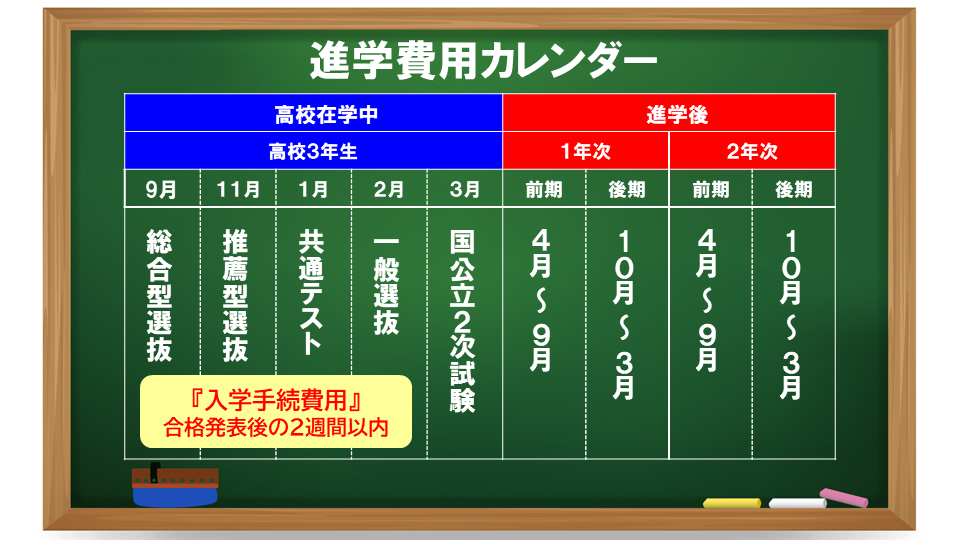

現在の保護者が受験生であったころは「一般入試」が主流でした。しかしいまでは、「総合型選抜(AO入試)」や「学校推薦型選抜(推薦入試)」が主流となってきています。そのため、受験シーズンが昔よりも早期化しているという事実を認識しておくことが大切です。

受験において保護者の悩みの種になるのが、合格発表後に納付が必要となる入学時納付金です。

貸与型、給付型ともに奨学金の支給が始まるのは進学後です。そのため、入学時納付金は奨学金以外の手段で用意しなければなりません。

納付期限は学校ごとにさまざまですが、私立大学や専門学校の場合は、合格発表後の2週間以内を目安と考えておくといいでしょう。

また、奨学金を入学後の学費に充てる場合は、学費納付時期を確認しておくことが大切です。

大学や専門学校では1年間を「前期」と「後期」にわけています。そして肝心の学費の納付期限は、後期の学費なら前期の終わりか後期の初めに設定されていることが大半です。

つまり、入学後の学費は“半年ごとの前払い”であるとイメージしてください。そのため、半年後の納付額を計算して奨学金の貸与月額を検討することが重要になります。

5.合格発表後の納付金対策 ~教育ローンを理解する~

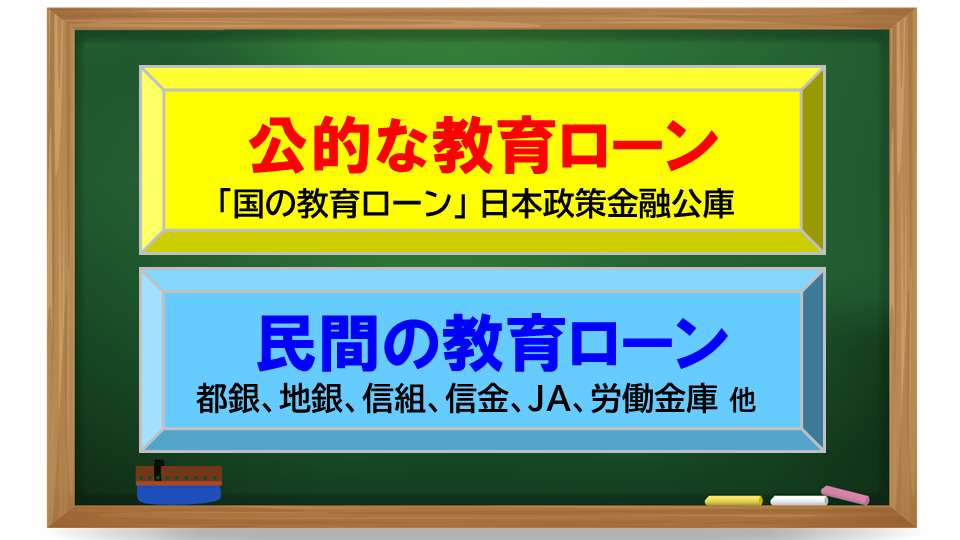

合格発表後の納付金対策として教育ローンを利用する家庭も多くあります。

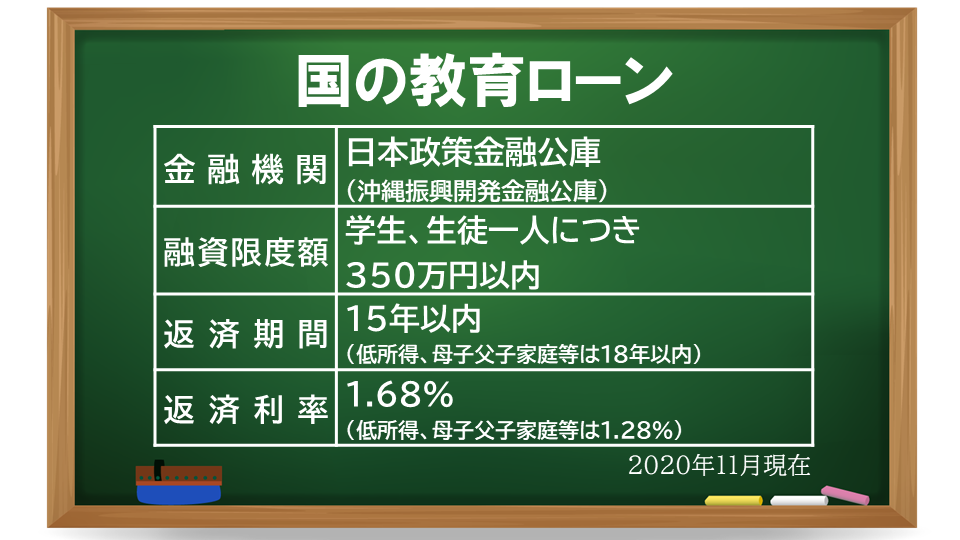

教育ローンにも「公的な教育ローン」と「民間の教育ローン」があり、公的な教育ローンは「国の教育ローン」として日本政策金融公庫(沖縄県だけは沖縄振興開発金融公庫)が取り扱っています。

国の教育ローンと民間の教育ローンでは、その目的や条件が異なるので、その違いを理解しておくことが大切です。

教育ローンに限らず、住宅でも自動車でもローンを組む際に最も気になるのは「利息」でしょう。

国の教育ローンは一般的に民間の教育ローンと比べて低利なうえ、母子父子家庭などのひとり親世帯や低所得世帯には利息優遇制度が設けられています。

本稿執筆時点の2020年11月現在国の教育ローンの利率は1.68%となっています。

半年に1回利率が見直されるので、最新利率は以下のリンクからご確認ください。

国の教育ローンのポイントと注意点① ~申し込みは早めに!~

国の教育ローンの注意点を挙げるとすると、民間の教育ローンに比べて審査に時間がかかるという点です。民間の教育ローンでは申し込みから1週間程度で結果が出ますが、国の教育ローンでは早くても3週間程度、申請が集中する受験シーズンには1カ月以上かかることがあるようです。

ですので、お金が必要な3カ月前には申込むことがポイントです。最終的に教育ローンの必要がなくなればキャンセルもできるので、早めに手続きを行うことを意識してください。

国の教育ローンのポイントと注意点② ~日頃の生活態度が見られる!~

国の教育ローンを借りる際にも当然審査があります。審査で見られるのは、保護者自身の日ごろの生活態度だと考えてください。

そのため、過去半年間の家賃や公共料金の支払い状況を確認するために、通帳のコピーや領収書の提出が求められます。そこで滞納や期限を過ぎた納付の事実がわかると、申請基準を満たしていても不採用となることがあります。

国の教育ローンは、収入の厳しい家庭にとっての大切な制度ですが、保護者自身の生活態度も審査の対象となるということを肝に銘じてください。

6.奨学金の返済と滞納時のリスクを理解する

奨学金の返済月額と返済年数は借りた総額により決められると理解してください。そして、返済が始まるのは大学や専門学校を卒業した7カ月目からです。返済額と返済年数を借りる段階からイメージしておくことがとても大切です。

短大や専門学校で2年間借りた場合と大学で4年間借りた場合の返済額の目安を見てみます。

月額10万円の奨学金を4年間借りると、卒業後2万円以上の返済が20年続くことになります。

正社員として就職できれば返せない金額ではありませんが、それ以外にも家賃などの生活費が必要であることを考えると、奨学金の返済は決して楽ではありません。

また、契約社員や派遣社員など非正規で不安定な雇用状況になると、奨学金の返済負担は大きなものになるでしょう。コロナの影響で既に求人倍率の低下が見られるなか、不安を感じている保護者も多いと思います。

奨学金の返済を滞らせると、いくつかのペナルティーが科されます。

【滞納した場合のリスク】

①滞納すると延滞金として年率3%の延滞金が上乗せされる

②3ヵ月の滞納でブラックリスト登録される

③長期間滞納が続くと法的措置が取られる

機構の奨学金は、借りる際のハードルは低くとも、滞納した場合のリスクは一般的なお金の貸し借りの契約と同じだと考えてください。

しかし、機構の奨学金では、返済が厳しくなった人のための「救済制度」も同時に設けられています。

【返済が厳しくなった時のための救済制度】

返還期限猶予

返済を待ってもらえる。1年ごとの申請で最長10年間適用可能。

減額返還

月々の返済月額を1/2あるいは1/3に減額して返済する。適用期間は最長15年間。

これらの救済制度が認められると、その間の利息や延滞金も免除されます。あくまでも猶予であって免除ではないので抜本的な救済策ではありませんが、生活を立て直すための時間を確保できます。

重要な点は、救済制度は「自己申請」ということです。機構からしてみれば、元奨学生がどのような状況に置かれているか把握できません。万が一厳しい状況に陥ったならば、直ぐに救済制度を申請するということを忘れないでください。

7.給付型奨学金がはじまる ~高等教育の修学支援新制度とは?~

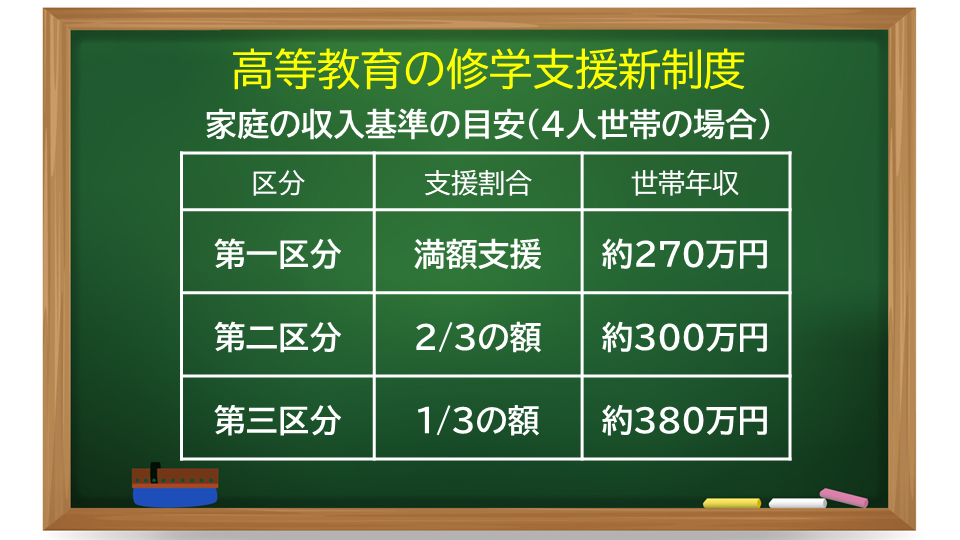

幼保無償化に続き、2020年4月から「高等教育の修学支援新制度」として、大学生等への給付型奨学金の支給と学費の減免支援が始まりました。

対象は、住民税非課税とそれに準ずる世帯か対象となっています。つまり、修学支援は、特に経済的に厳しい世帯に限定した大学等の無償化制度といえるでしょう。

まずは、対象となる収入基準の目安を見てみます。

世帯の収入に応じて第1区分(非課税世帯)から第3区分の3段階の支援割合が設けられています。

つまり、給付型奨学金と学費の減免は、採用区分に応じて支援されると考えてください。

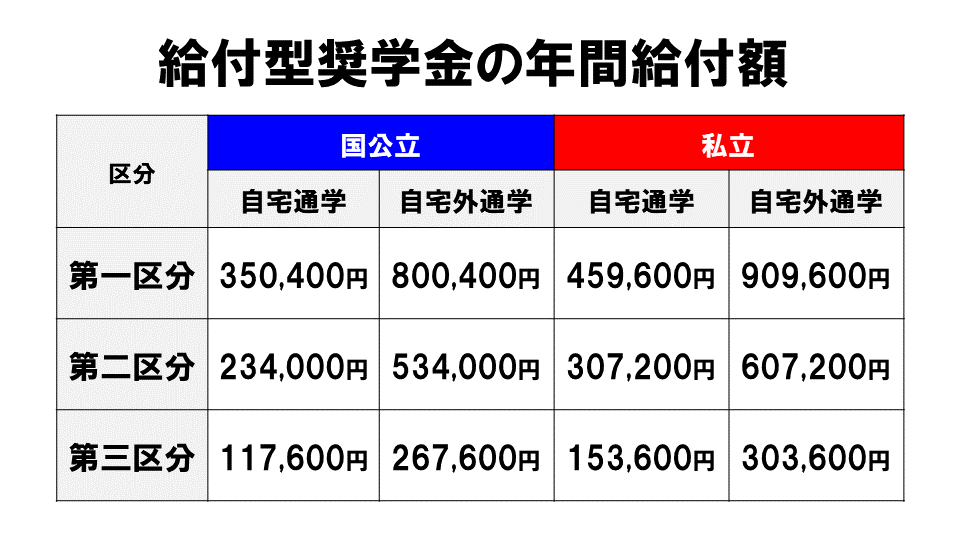

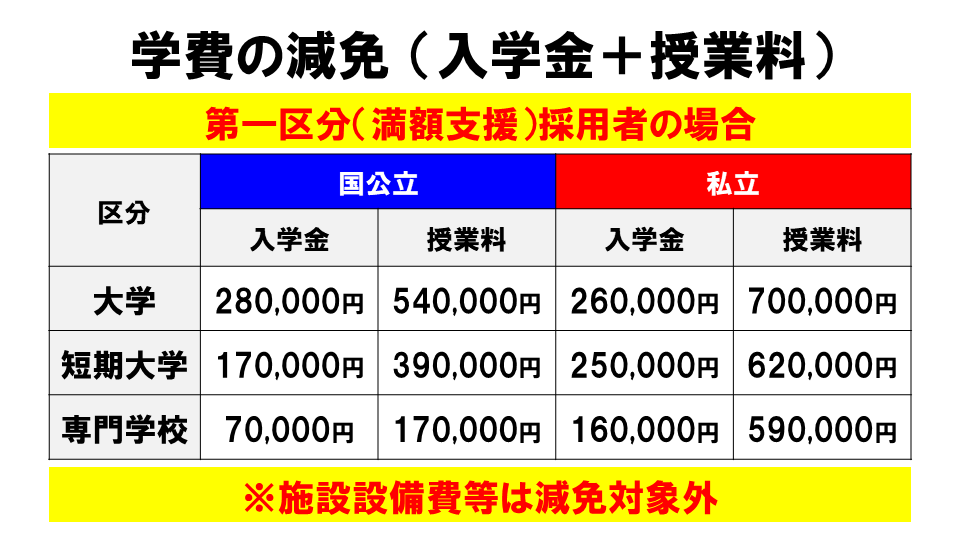

次に、気になる支援額を見てみます。

給付型奨学金は区分ごとの年間支給額を表していますが、学費の減免額は満額支援となる第1区分の金額です。したがって、第2区分なら表記の2/3の額、第3区分なら1/3の額が減免されると考えてください。

ご覧いただければわかりますが、第1区分であれば国公立大学の学費が実質無償となります。私立大学でも授業料の最大減免額が70万円です。入学金は一度切りですが、授業料の減免は毎年です。そのうえ、給付型奨学金が加わるので、ものすごく大きい支援であることがわかるはずです。

修学支援は、低所得世帯に限定された無償化政策であり、多数を占める中間所得層は含まれません。そのことに疑問や残念な思いを持つ家庭のほうが多いと思いますが、国が高等教育の無償化に大きく一歩を踏み出したことは確かです。

紆余曲折があったものの、2020年度は「大学入試改革」「高等教育の修学支援新制度」と日本の高等教育の転換期となるはずでした。しかし、予想だにしなかった新型コロナが、受験生や大学生にも混乱を与えています。

心配される雇用情勢の悪化により、奨学金を必要とする家庭が増加すると思われます。

先行き不透明な時代のなか、奨学金を利用するのであれば、その仕組みとポイント、注意点を親子で正しく理解してほしいと思います。

奨学金に関してより詳しく知りたい方はこちらもおすすめ!

学生会館ドーミーでは

学校別パンフレットでのご紹介や各種キャンペーンを実施しております!

【さらに詳しく知りたい方へ】この記事を読んで、学生会館ドーミーの魅力についてもっと知りたくなりましたか?詳しい学校別パンフレットや総合カタログ、そして会員限定の役立ち情報が満載の資料を無料でお届けします。こちらから簡単に資料請求・ダウンロードできます。

【学生会館ドーミーは学生生活を支援します!】

就学支援プログラム

住まいの奨学金『就学支援プログラム』月額3万円〜ひとり暮らし可能。

分割払い・手数料実質0円で学生生活を支援します!

- ライター

- 久米 忠史(奨学金アドバイザー)

奨学金アドバイザー・久米忠史 (くめ ただし)

株式会社まなびシード 代表取締役 2005年頃から沖縄県の高校で始めた保護者・高校生向けの奨学金ガイダンスが「わかりやすい」との評判を呼び、現在では高校だけでなく全国各地で開催される進学相談会や大学のオープンキャンパスなどで毎年150回以上の講演を行う。2009年には進学費用対策ホームページ「奨学金なるほど!相談所」を開設。

【著書】

『奨学金完全活用ガイド2022』(合同出版/2022年)

『奨学金まるわかり読本2020』(合同出版/2020年)

『薬学生のための奨学金まるわかりガイドブック』※監修(ユニヴ/2018年)

『借りる?借りない?奨学金見極めガイド 最新版』(合同出版社/2018年)

『借りる?借りない?奨学金見極めガイド』(合同出版社/2015年)

『子どもを大学に行かせるお金の話』(主婦の友社/2012年)